作者:韦悦桦

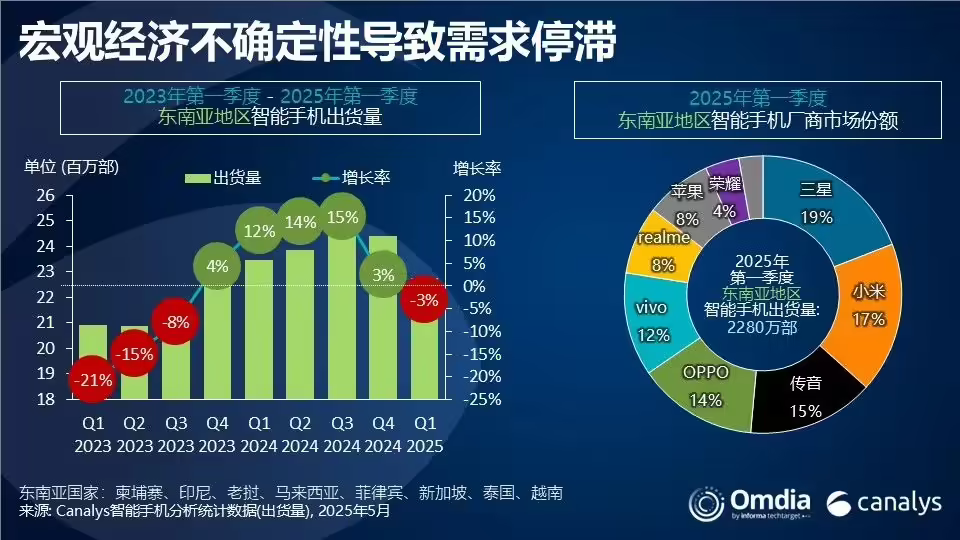

2025 年第一季度东南亚智能手机市场呈现出复杂的竞争格局,尽管整体出货量同比下降 3%,但品牌间的分化态势显著。根据 Canalys 最新报告,三星以 19% 的市场份额(430 万部)重夺第一,小米凭借 4% 的同比增长(400 万部)位居第二,传音、OPPO、vivo 分列第三至第五,而荣耀以 88% 的爆发式增长(89.3 万部)创下季度新高。以下是关键趋势的深度解析:

图源:Canalys

一、市场整体疲软:通胀压制需求,消费升级逆势而行

受东南亚多国通胀压力影响,消费者对入门级和中端机型的需求显著减弱。例如,印尼、泰国等市场的消费者因购买力下降,更倾向于延长换机周期。然而,市场平均售价(ASP)却同比上涨 5%,达到 2023 年以来最高水平。这一矛盾现象反映出消费结构的高端化转型:尽管总需求收缩,但消费者更愿意为具备 AI 功能、折叠屏等创新技术的高端机型支付溢价。例如,三星 Galaxy S25 系列在马来西亚、新加坡等市场的热销,以及小米 15 系列通过运营商渠道拓展高端市场的策略,均推动了 ASP 的提升。

二、品牌竞争格局:三星复苏与中国品牌的差异化突围

三星的策略调整:

三星通过优化供应链和高端产品矩阵重夺榜首。其 Galaxy S25 Ultra 在东南亚市场的高端份额同比提升 12%,尤其在印尼、菲律宾等国,凭借 AI 影像和大屏体验吸引了中高收入群体。此外,三星在中端市场推出的 Galaxy A 系列通过本地化设计(如支持多 SIM 卡)巩固了基本盘。

小米的逆势增长逻辑:

小米成为前五名中唯一实现正增长的品牌,主要得益于全渠道渗透和技术下沉。例如,在马来西亚,小米通过与电信运营商合作推出 Redmi 5G 系列,使 5G 设备市场贡献率达 39% 的历史新高;在越南,小米之家门店数量同比增加 40%,强化了线下体验。同时,小米 15 系列搭载的 AI 大模型语音助手,精准契合了东南亚年轻用户对智能化的需求。

传音的韧性与挑战:

传音虽以 15% 的份额稳居第三,但受 2024 年初新品提前发布的影响,出货量同比下滑 20%。其优势仍集中在印尼、缅甸等价格敏感型市场,通过深肤色拍照优化、长续航等功能维持基本盘,但在高端市场的突破有限。

OPPO 与 vivo 的分化:

OPPO(不含一加)出货量下滑 16%,主要因入门级机型需求萎缩,而高端 Find 系列在东南亚的市场认知度不足。反观 vivo,凭借 V 系列在 AI 影像和自然语言处理技术上的突破,出货量同比增长 34%,尤其在泰国、越南市场表现突出。

荣耀的爆发式增长:

荣耀以 88% 的增速成为最大黑马,核心动力来自市场扩张和生态布局。2025 年初,荣耀正式进入印尼市场,与本土企业 Erajaya Group 合作覆盖 600-800 家门店,并预装当地热门应用(如 Go-Jek、Shopee)增强用户粘性。同时,荣耀 Magic6 系列在新加坡、马来西亚等市场主打 “AI 全场景体验”,成功切入 300 美元以上的中高端区间。

三、荣耀成黑马的核心逻辑:精准卡位中高端生态蓝海

荣耀在东南亚的异军突起并非偶然,其成功源于三重战略协同效应:

错位竞争填补市场真空

当三星、小米在400美元以上高端市场厮杀,而传音、OPPO深陷低端价格战时,荣耀敏锐捕捉到东南亚中产阶级崛起带来的300-500美元区间需求缺口。Magic6系列以"旗舰技术下沉"策略,将折叠屏(Magic V2)、AI图像引擎等配置下放至599万印尼盾(约385美元)价位段,相较三星Galaxy Z Flip6(899美元)形成显著性价比优势。Canalys数据显示,该价格带在2025Q1同比增长21%,而荣耀占据其中38%份额。

超本地化生态构建

不同于其他品牌单纯预装应用,荣耀在印尼推出"Go-Jek模式深度整合":

● 通过MagicOS 8.0系统,实现摩托车叫车服务与日历日程的AI自动关联

● 在支付场景中,Shopee订单可自动触发Magic6的NFC公交卡预充值

● 与当地运营商Telkomsel合作推出"5G+云游戏"套餐,设备激活率提升27%

● 这种深度场景化适配使荣耀用户日均使用时长达到5.3小时,高出行业均值18%。

供应链柔性创新

面对东南亚11国复杂的关税政策,荣耀采取"马六甲海峡双枢纽"布局:

● 在马来西亚槟城设立AI算法研发中心,针对性开发热带气候影像算法(如暴雨模式摄像)

● 越南海防工厂实现"83秒下线一台手机"的敏捷制造,支持小批量多批次生产

● 这使得荣耀在菲律宾台风季能48小时内推出防水手机定制服务包,响应速度较行业快3倍。

这种"技术降维+生态升维"的打法,使荣耀ASP达到356美元,毛利率同比提升9个百分点至23%,形成可持续增长模型。正如IDC分析师指出:"荣耀正在复制华为2018年在欧洲的成功路径,但更强调与本土数字生活的基因融合。"

四、未来趋势:AI 技术驱动产业升级

Canalys 指出,东南亚智能手机市场正处于从 “硬件竞争” 向 “智能生态竞争” 的转型关键期。小米、vivo、荣耀等品牌已加速 AI 技术落地,例如小米的 AI 大模型语音助手、vivo 的 AI 影像算法、荣耀的跨设备协同生态。专家预测,随着 AI 芯片成本下降和 5G 网络普及,2025 年下半年东南亚市场有望在技术创新带动下逐步复苏,尤其是印尼、菲律宾等年轻人口占比高的国家,可能成为 AI 手机的增长引擎。

总体而言,尽管短期面临经济压力,但东南亚市场的长期潜力仍被看好。品牌需在高端化、本地化和技术创新三方面持续发力,才能在竞争中占据先机。